На глобальных рынках в последние недели усилился пессимизм. Аналитики все меньше верят в то, что мировым центробанкам, и прежде всего ФРС США, удастся победить инфляцию без того, чтобы не вызвать падение экономики. О надвигающейся рецессии говорят все увереннее, а некоторые эксперты считают, что экономики США и Европы уже находятся в ней. Значит ли это, что все самые плохие ожидания уже заложены в цене акций?

Эта статья была написана специально для рассылки Bell.Инвестиции. Подписывайтесь!

Что случилось

Опубликованные на прошлой неделе данные показали, что инфляция в США в июне ускорилась с майских 8,6% до 9,1% год к году, превзойдя ожидания. Это максимальный показатель с 1981 года. Тогда экономика США погрузилась в одну из самых долгих в своей послевоенной истории рецессий, которая длилась 16 месяцев. Теперь рынки фьючерсов закладывают 33%-ную вероятность того, что на следующем заседании в конце июля ФРС повысит ставку сразу на 1 п.п. Такое решение, без преувеличения, может стать историческим: с начала 1990-х, когда ФРС начала использовать ставки овернайт для осуществления денежно-кредитной политики, такого повышения не было ни разу.

В начале года рынки верили, что по мере восстановления цепочек поставок после пандемии инфляция будет снижаться, а значит, ФРС не придется значительно повышать ставки. По мере того как инфляция в США и во многих других странах обновляла максимумы за несколько десятилетий, рынки ждали, что центральные банки будут быстрее повышать ставки, но при этом смогут совершить «мягкое приземление». Еще в апреле Goldman Sachs (GS) оценивал шансы на рецессию в США в ближайший год в 15%, а в ближайшие два года — в 35%. Аналитики инвестбанков тогда же объясняли, почему инверсия кривой доходности, исторически являющаяся одним из самых надежных индикаторов рецессии, могла потерять свою прогностическую силу.

Но c тех пор ФРС четко дала понять, что контроль инфляции и восстановления доверия экономических агентов для регулятора — в приоритете, поэтому сейчас разговоры о мировой рецессии, резко активизировавшиеся в июне, становятся мейнстримом. На позапрошлой неделе глава МВФ Кристалина Георгиева признала (а на прошлой — повторила), что ситуация в мировой экономике с апреля, когда был опубликован последний прогноз, значительно ухудшилась. В этой связи МВФ собирается понизить свой прогноз по росту мировой экономики. Георгиева также не исключила рецессию в 2023 году. О причинах рецессии и краткосрочной реакции рынков мы рассказывали в этой статье.

Меняют свои прогнозы и инвестбанки: к примеру, GS в июне повысил прогноз вероятности рецессии в США в ближайший год с 15% до 30%, в ближайшие два года — с 35% до 48%. Bank of America после выхода данных об инфляции спрогнозировал, что умеренная рецессия наступит уже во второй половине 2022 года, заодно понизив свой прогноз по индексу S&P 500 на конец года с 4500 до 3600.

Но заметнее всех еще раньше выступил Wells Fargo Investment Institute. Он считает, что экономика США уже находится в рецессии, прогнозируя снижение ВВП во втором квартале 2022 года. По последней уточненной оценке, ВВП США в первом квартале 2022 года в реальном выражении упал на 1,6%. Модель Федерального резервного банка Атланты, отслеживающая ВВП США в реальном времени, сейчас дает оценку -1,2% за второй квартал.

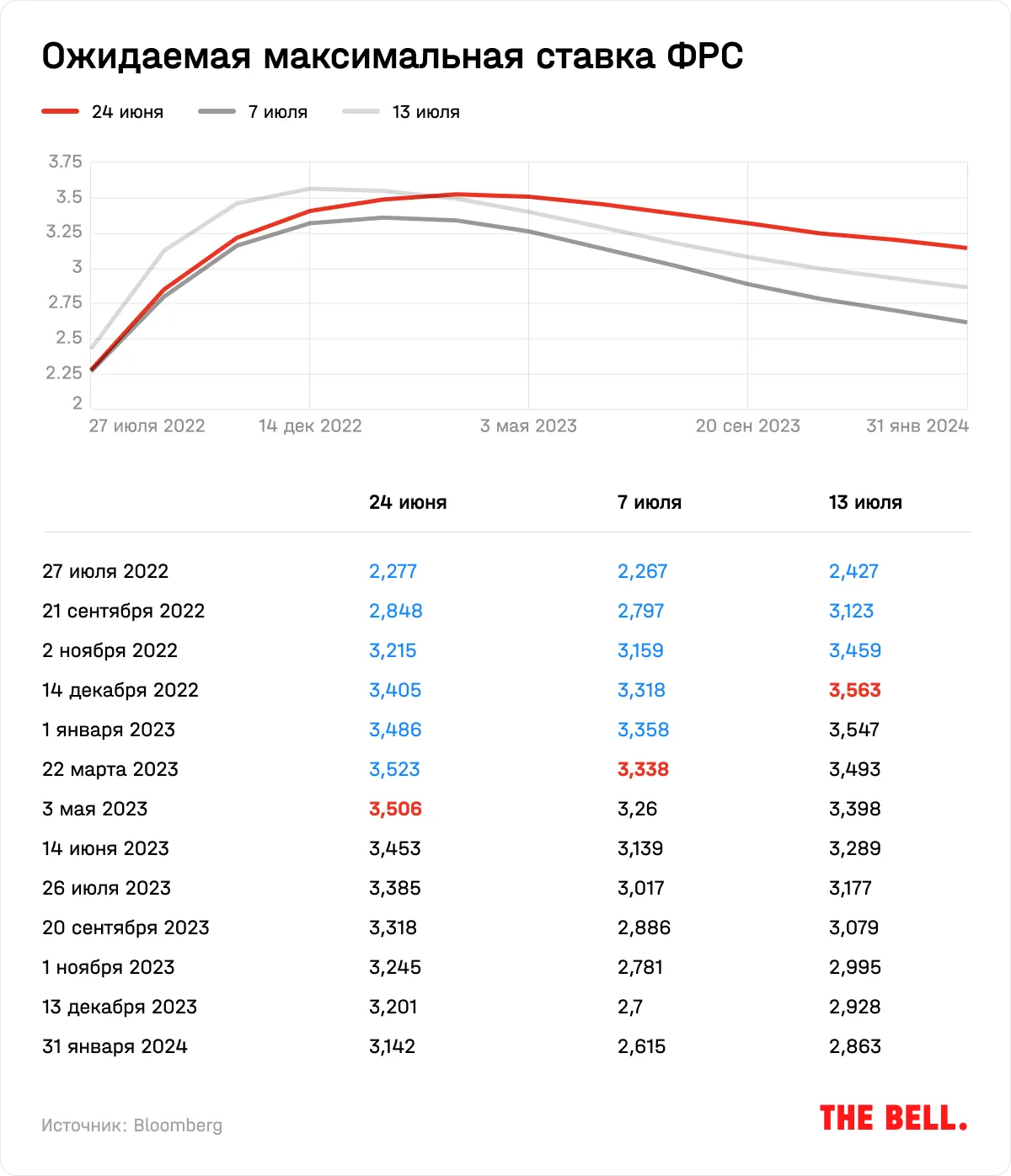

Это уже привело к тому, что в июне инвесторы уменьшили свои ожидания по росту ставок ФРС. Рынки считают, что регулятору придется реагировать на замедление экономики, как это уже было в феврале, когда началась война в Украине. 24 июня консенсус-прогноз рынков, согласно Bloomberg World Interest Rate Probabilities, состоял в том, что максимальная ставка в этом цикле подъема составит 3,523 и будет достигнута в марте 2023 года, а к концу 2024 года составит 3,142. Но с тех пор инвесторы снизили ожидания, а 13 июля, после выхода данных об инфляции, рынки поверили в гораздо более быстрый подъем ставки (до максимума в декабре 2022-го в 3,563) и гораздо более резкое снижение.

Акции почти не отреагировали на последние данные об инфляции в США, в отличие от облигаций (как это зачастую и бывает). Инверсия доходности между двухлетними и десятилетними трежерис достигла максимума с 2000 года, когда разница составляла 56 б. п., указывая на то, что рецессия практически неизбежна. Но пока ситуация еще далека от начала 1980-х, когда разница составляла 2,4 процентных пункта.

Опасения по поводу рецессии относятся не только к США. В GS, Morgan Stanley и ING прогнозируют, что экономика Европы тоже войдет в рецессию в четвертом квартале. Причем, как уточняют в голландском банке, это произойдет независимо от того, случится ли полная остановка поставок российского газа в ЕС.

Из-за опасений по поводу рецессии резко укрепился доллар, который на этой прошлой впервые за 20 лет стал стоить дороже евро, а также снизилась цена на нефть. Ожидаемо пострадали и развивающиеся рынки: в целом с начала года инвесторы вывели $50 млрд из ориентированных на них фондов облигаций, что стало рекордным оттоком за последние 17 лет. «Тихой гаванью» сейчас представляется Китай, где центральный банк, в отличие от других стран, снижает ключевую ставку, а теперь обдумывает беспрецедентную по масштабам программу стимулирования экономики на $220 млрд.

На российский рынок в условиях невозможности для международных инвесторов продать бумаги мировая рецессия может оказать влияние только из-за возможного падения цен на нефть. При этом разброс прогнозов у западных инвестбанков настолько большой, что предсказывать финансовые показатели нефтяных компаний становится затруднительно. Только за прошедшую неделю GS допускал рост до $380 за баррель в случае самого жесткого сценария (G7 договаривается об ограничении цен на российскую нефть, а Россия в ответ снижает производство вдвое) или до $140 даже в случае глобальной рецессии из-за сохранения дефицита. Citi в то же время предсказывает падение нефти до $65 к концу года в случае реализации сценария глобальной рецессии.

Окончено ли падение рынков

Первая половина года стала худшей для американского рынка акций с 1970 года: индекс S&P 500 сократился на 20,6%. Индекс Nasdaq за полгода рухнул на 29,5% — худший показатель за всю его 51-летнюю историю. Общая капитализация рынка сократилась на $8 трлн (а это, между прочим, примерно 36% ВВП). При этом ни фактор роста, ни стоимости не спас инвесторов, а единственным сектором S&P 500, который вырос в первом полугодии, стал энергетический (+32%) — благодаря резкому росту цен на нефть из-за опасений по поводу дефицита сырья, отмечал GS.

Частные инвесторы, которые в конце прошлого года поддерживали рынки, выкупая любые падения, пострадали в большей степени: корзина из популярных у них акций уступила индексу S&P 500 в первом полугодии 23 п. п., хедж-фондов — 13 п. п., а взаимных фондов (аналог ПИФов) — обошла индекс на 5 п. п.

Негативную доходность показали и другие классы активов: к примеру, 10-летние трежерис принесли инвесторам убыток в 11% (их доходности — ориентир для безрисковой ставки, применяемой для оценки справедливой стоимости акций, — выросли с 1,4 до 3%), американских облигаций с кредитным рейтингом — 14%. В результате классический портфель 60/40 (60% акций, 40% облигаций) показал худшую доходность с 1932 года (минус 17%). Золото — традиционный защитный актив — снизилось на 2%.

Логичный вопрос, который теперь встает перед инвестором: насколько справедливо рынок оценен на текущих уровнях. В среднем во время рецессий в США индекс S&P 500 падал на 26%. Это дает надежду, что бóльшая часть падения уже позади. Агрегированный forward P/E, учитывающий ожидаемый в ближайшие 12 месяцев уровень прибыли акций из индекса S&P 500, в первом полугодии снизился с 21x до 16x.

Однако, если взять в расчет уровень ставок по 10-летним трежерис, как это делает нобелевский лауреат по экономике Роберта Шиллер, рынки все еще не выглядят привлекательно. Значение индекса Excess CAPE Yield составляет 3,13%, что соответствует уровню начала года.

Excess CAPE Yield (ECY) = (1 / CAPE) — US 10-year bond real yield, где CAPE — циклически скорректированный индекс P/E (cyclically adjusted Shiller price/earnings ratio, CAPE).

Чем меньше значение Excess CAPE Yield (ECY), тем больше акции переоценены по сравнению с облигациями, что может свидетельствовать о том, что рынок перегрет. Как показывали расчеты Bloomberg, индикатор ECY так же точно предсказывал доходность рынков в следующие 10 лет, по крайней мере в XX веке.

Правда, в оценке рынков есть и одна неизвестная — прибыли компаний, рост которых был важным драйвером для рынков после окончания пандемии. Даже несмотря на увеличение рисков рецессии, прогнозы по прибыли на акцию (EPS) для компаний из индекса S&P 500 на 2022 и 2023 годы были пересмотрены в сторону увеличения, говорится в стратегии GS на второе полугодие 2022-го (есть у The Bell). Но, как считают в GS, рынки пока недооценивают сокращение рентабельности, что может привести к дальнейшему сокращению прогнозов по прибылям и, как следствие, оценке рынков, которые до этого падали только из-за роста ожиданий по ставкам.

По top-down прогнозу GS, рентабельность по EBIT сократится на 70 базисных пунктов (б. п.) для медианной компании из индекса S&P 500 даже без рецессии, а с рецессией — на 130 б. п. из-за роста затрат и снижения потребительской уверенности. В то же время консенсус аналитиков, которые рассматривают компании по отдельности (down-top), предполагает рост рентабельности на 60 б. п. к следующему году. В преддверии начинающегося на этой неделе сезона отчетности акции снова начали снижаться после небольшого отскока на прошлой неделе.

Укрепление доллара также может негативно сказаться на прибылях, так как компании S&P 500 получают 29% выручки от продаж за пределами США. Как подсчитали в Morgan Stanley, рост курса доллара на 1% год к году приводит к снижению роста EPS примерно на 0,5%. К 11 июля индекс доллара с начала года вырос на 8%.

В результате, как считают в GS, риск дальнейших распродаж в акциях остается высоким, потому что инвесторы сейчас закладывают только «мягкую» рецессию. В Bank of America считают, что для того, чтобы вернуть инфляцию к целевому уровню за два года, в США понадобится очень глубокая рецессия.

Для тех, кто выбирает классы активов, облигации в условиях более низкого роста экономики и падающих ставок, кажутся более привлекательными. Однако в BlackRock — крупнейшем управляющем активами, также считают, что быстрого восстановления акций и облигаций, переживших худший год как минимум за три десятилетия, не предвидится. Вполне возможно, что начавшийся в 1980-х период так называемой Великой умеренности — устойчивой инфляции при устойчивых темпах роста — может окончиться, а на смену ему придет период устойчиво высокой инфляции с резкими провалами в экономической активности. Для любителей buy the dip (покупки акций на просадке), вероятно, наступают не лучшие времена.

Какой глубины может быть рецессия

Продолжительность и глубина рецессии в США зависит от того, насколько устойчивой окажется инфляция — и насколько толерантна к ней будет ФРС, пишет Bloomberg. От этого, очевидно, зависит и то, как сильно пострадают рынки.

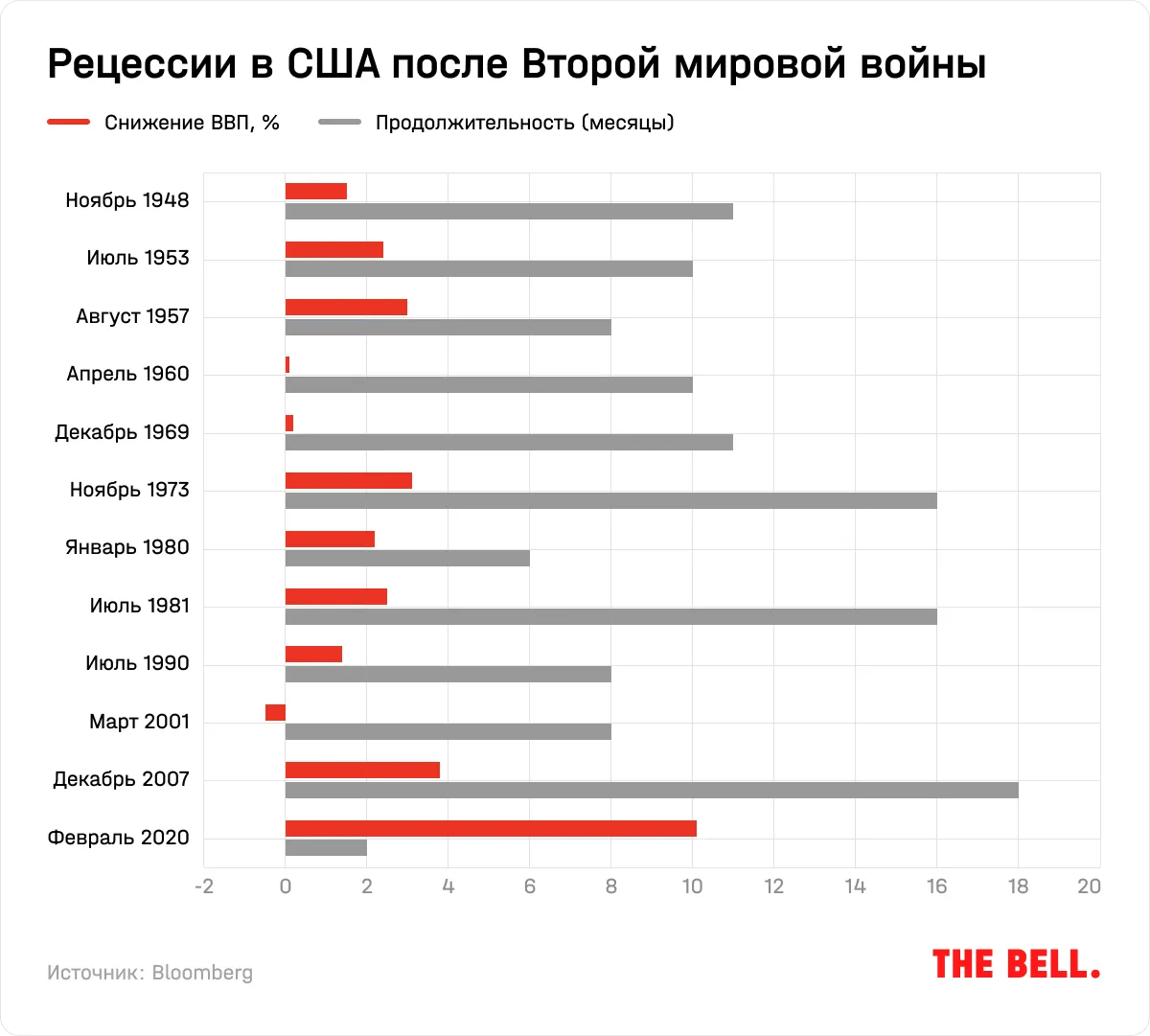

Начиная со Второй мировой войны во время рецессии экономика в среднем падала на 2,5%, безработица росла на 3,8 п. п., а прибыли компаний падали на 15%. Средняя продолжительность рецессии составляла 10 месяцев.

Один из способов предсказать, какой будет рецессия сейчас (если она будет), — обратиться к историческим параллелям. Многие отмечают сходство между текущей ситуацией и началом 1980-х годов, когда ФРС под руководством Пола Волкера подавила инфляцию, пишет The Economist. Другие обращают внимание на сходство с энергетическим кризисом 1970-х из-за резкого роста цен на нефть и продукты питания — и тогда рецессия была гораздо дольше и глубже, чем в 1980-е.

Но любые исторические параллели имеют ограниченную полезность, особенно в условиях структурных изменений. Например, инфляция сейчас не так высока, как во времена Волкера, — а значит, ФРС может потребоваться повышать ставки меньше. Экономика гораздо менее энергозатратна, чем в 1970-е годы. В 1973 году для создания $1 тыс. ВВП (с поправкой на инфляцию) требовался баррель нефти — к 2019-му этот показатель снизился до 0,43 барреля.

При этом реальная экономика выглядит достаточно устойчивой. Долги домохозяйств в США сейчас составляют около 75% ВВП (накануне мирового финансового кризиса этот показатель доходил до 100%). Ежегодные выплаты по долгам благодаря низким ставкам сейчас составляют около 9% от располагаемого дохода — это самый низкий показатель как минимум с 1980 года. Благодаря пандемийным стимулам избыточные сбережения сейчас составляют около $2 трлн (9% ВВП).

Компании тоже в целом выглядят устойчивыми: по прогнозу S&P, уровень дефолтов среди облигаций со спекулятивным рейтингом в следующем году составит только 6% (против 12% в 2009-м). В 2021 году общий долг американских компаний снизился на 27%, или $250 млрд, — благодаря низким ставкам они смогли рефинансировать обязательства на более выгодных условиях.

Финансовая система также находится в лучшей форме: сейчас резервы банков составляют 13% от активов (против 8% в 2007-м). На рынке недвижимости, о котором мы подробно писали здесь, несмотря на активный рост цен, все еще наблюдается дефицит предложения.

И, наконец, несмотря на снижение доверия, инвесторы все еще верят в способность ФРС обуздать инфляцию — именно поэтому рынки активно реагируют на любые сигналы регулятора. Возможно, этого хватит, чтобы подавить инфляцию ценой небольшой рецессии.

Что делать инвесторам

Предсказывать макроэкономические параметры, как известно, крайне сложно: даже профессиональные экономисты плохи в предсказании рецессий, говорилось в исследовании МВФ. Хотя это и не значит, что ее нужно игнорировать — в анализе конкретных акций макроэкономика важна в двух параметрах: сколько инвесторы готовы платить за акции с учетом возможной доходности по безрисковым вложениям и сколько компания может зарабатывать. Для обоих параметров опасения по поводу рецессии и роста ставок — негатив.

После анализа ситуации «сверху вниз» следует анализ «снизу вверх», то есть отдельных компаний. И здесь стратеги GS советуют во втором полугодии сосредоточиться на трех факторах:

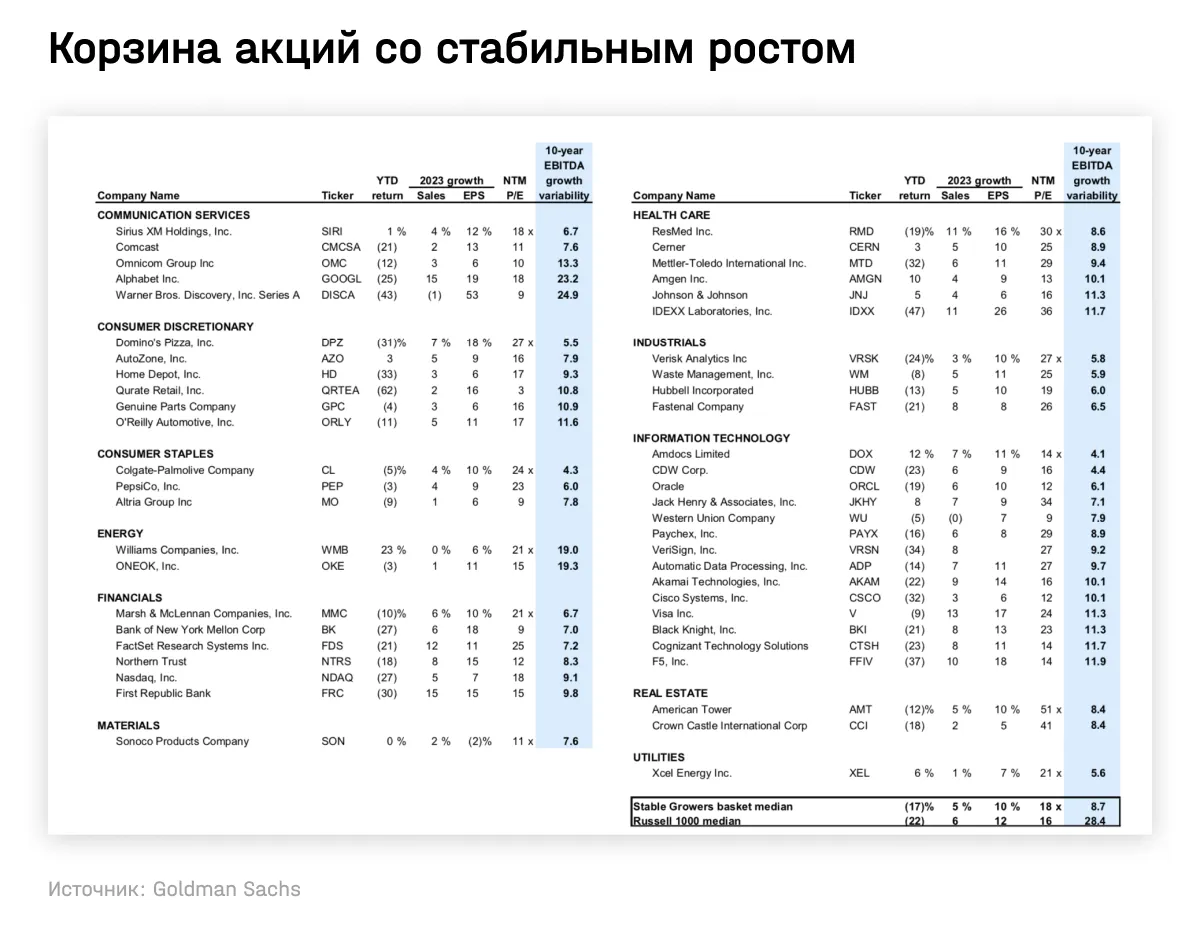

1. Компании со стабильным ростом прибыли. При замедлении экономического роста и ужесточении финансовых условий акции «качественных компаний» исторически превосходят рынок. Вот на какие акции обращают внимание в инвестбанке (с начала года доходность корзины этих акций опередила доходность индекса S&P 500 на 4 п. п.).

2. Компании из сектора здравоохранения. Во время предыдущих рецессий их рентабельность демонстрирует минимальное снижение, а EPS даже росла во время шести последних рецессий. По устойчивости маржинальности отрасль уступает только сектору товаров первой необходимости. При этом сейчас сектор здравоохранения торгуется по соотношению цены к прибыли в ближайшие годы в 16x, а по отношению к P/E сектора в 1x — ниже среднего за 15 лет.

3. Дивиденды будут привлекательными, даже если произойдет рецессия. В медианной по глубине рецессии с 1945 года дивиденды падали только на 1%, при этом рынки ожидают более существенного снижения дивидендов. Также аналитики отдают предпочтение акциям с высокой дивидендной доходностью и устойчивым ростом дивидендов. Медианная компания из подборки ниже торгуется с дивидендной доходностью в два раза выше средней (3,8% против 2,1%), в два раза более быстрым ростом дивидендов (11% против 6%) и по более низким P/E, чем медианная акция из S&P 500.

В целом на горизонте трех месяцев инвесторам стоит быть осторожными — рынки еще могут упасть из-за ожиданий по поводу более глубокой рецессии, устойчивой инфляции и роста ставок, отмечают в Goldman Sachs.